Doby, kdy bylo možné půjčit si peníze pouze v bance, jsou už dávno pryč. V současnosti si můžete půjčit u velké řady finančních institucí, od bank přes nebankovní úvěrové poskytovatele až po alternativní platformy P2P (lidé půjčují lidem). Čím je nebankovní půjčka specifická a pro koho je ideální volbou?

Nebankovní půjčka není ostuda

Někteří lidé stále žijí v představě, že půjčku si berou jenom ti, co jsou na mizině nebo už nevědí, co dál. To je omyl. Půjčka, a také nebankovní půjčka, může být řešením pro každého, kdo se ocitl v nepříjemné situaci a potřebuje pomoci, ale nemusí to znamenat, že nemá vůbec nic. Nikdo z nás neví, co si pro nás život připraví a kdy i my budeme potřebovat pomoc.

Co je to půjčka?

Úvěr neboli půjčka je forma dočasného poskytnutí peněžních prostředků úvěrujícím na principu návratnosti úvěrovanému, který je ochoten za tuto půjčku zaplatit určitý úrok. To je přesná definice, ale ne každý jí úplně porozumí.

Jinými slovy tato definice říká, že pokud si půjčíte peníze, tak v průběhu splácení musíte navíc platit tzv. úrok. Ten může být třeba 10 %. Příkladem tedy může být půjčka na 100 000 Kč s dobou splatnosti 2 roky a s úrokem 10 %. Za dva roky zaplatíte bance o 17 000 Kč navíc jako odměnu bance za půjčení prostředků.

Účel půjčky není třeba vždy uvádět

Půjčky tvoří hlavní položku aktiv bank, která jim zajišťuje příjmy. Ale banky nejsou jediné, které mohou úvěry poskytovat. Jsou tu také další úvěrové společnosti s produkty, jako je nebankovní půjčka.

Banky často půjčky podmiňují pořízením konkrétní věci (tzv. účelové úvěry) nebo využitím určité služby. Naproti tomu nebankovní půjčka je bezúčelovým úvěrem, kdy důvod výpůjčky nemusíte nikomu sdělovat.

Nebankovní půjčka: Vždy se smlouvou

Úvěrové smlouvy vzniknou uzavřením dohody mezi úvěrující bankou (či institucí) a úvěrovanou osobou. U obvyklých úvěrů musí žadatel splnit určité podmínky, které se také odvíjejí od toho, jestli se jedná o fyzickou nebo právnickou osobu. Pro fyzické osoby jsou podmínky jednodušší, neboť se většinou nejedná o veliké sumy, a navíc jsou mnohem častější.

Prověřování se nevyhnete

Před uzavřením smlouvy si banka může zjistit osobní údaje nebo finanční situaci klienta. U právnických osob dochází k podrobnější analýze společnosti, např. podíl vlastního a cizího kapitálu nebo krátkodobé, střednědobé i dlouhodobé zdroje. Nakonec dojde k porovnání výsledků a poskytovatel se rozhodne, zda úvěr poskytne. Samozřejmě se může stát, že banka či nebankovní úvěrová instituce, právě na základě získaných informací, žádost o úvěr neschválí.

Setkat se lze setkat s mnoha typy úvěrů

Existují dva základní typy úvěrů. Jedním jsou ty bankovní, které poskytují bankovní instituce a dohled nad nimi má Česká národní banka. Druhým typem jsou nebankovní půjčky. Ty poskytují licencované společnosti a dohled nad nimi vykonává rovněž Česká národní banka.

Nejrůznějších druhů úvěrů existuje spousta. Dělíme je například podle:

- zaměření (podnikatelské, mezibankovní, pro občany, úvěry státům, obcím i jiným samosprávným korporacím)

- měny (úvěry v domácí či cizí měně)

- doby splatnosti (krátkodobé, střednědobé a dlouhodobé).

Asi nejsložitější dělení je podle formy poskytnutí a splácení:

-

Peněžní úvěry

Peněžní úvěry jsou zdrojem financí, obvykle v bezhotovostní formě. Existují tyto typy:

Kontokorent

Kontokorentní úvěr umožňuje čerpat peníze z běžného účtu i v případě, že klient nemá na účtu dostatečnou hotovost. Klientovi jsou zapůjčeny potřebné finanční prostředky a on tak může „jít do minusu“. Pokud na daný účet se zůstatkem v minusu přijdou peníze, tak automaticky pokrývají kontokorentní půjčku.

Investiční úvěr

Investiční úvěr je ideální pro financování investic, kdy věřitel (většinou banka) půjčuje na základě investičního záměru, projektové dokumentace a údajů. Podle druhu investice může mít krátkodobý, středně i dlouhodobý charakter.

Hypoteční úvěr

Dalším, hojně využívaným typem je hypoteční úvěr. Ten je zajištěný zástavním právem k nemovitosti. Nejčastěji ho lidé využívají k nákupu nemovitosti, k financování výstavby, rekonstrukce či k rozšíření domu. Splácení hypoték obvykle probíhá pravidelnými měsíčními splátkami, které dále rozlišujeme podle způsobu výpočtu. Jedná se o splácení anuitní, degresivní a progresivní, u kterých záleží na poměru mezi splátkou úroku a jistinou.

Jako poslední jsou zde úvěry nesplácené pravidelnou splátkou. V dnešní době tyto úvěry poskytují banky i nebankovní úvěrové společnosti. Tento typ úvěru je určený fyzickým i právnickým osobám, ale musí být vždy zajištěný zástavním právem k nemovitosti na území ČR anebo jiným objektem.

Spotřebitelský úvěr

Jednou z půjček určených pro jednotlivce je spotřebitelský úvěr, který je ideální pro nepodnikatelské účely, typicky nákup (např. spotřebního zboží, automobilu, vybavení domácnosti apod.). Podle výše úvěru může být zajištěný ručením, to se vztahuje na půjčky vyšší než určitý limit (v současné době je to asi půl milionu korun).

Spotřebitelský úvěr běžně zajišťují banky nebo další finanční instituce, ale existují i úvěrové společnosti, které se na ně přímo specializují. Tyto instituce také z daného úvěru získávají úrok, jehož výše může být různá, většinou mezi 8,5 a 15,9 % ročně, u nebankovních společností dosahují úroky mnohonásobně výše. To se odvíjí zejména od vyššího zastoupení klientů, kteří nesplácí.

| Kdy je vhodné přemýšlet o půjčce |

Kdy si raději půjčku nebrat |

| Naléhavá potřeba, nepředvídané výdaje |

Rozmary, nepotřebné věci |

| Schopnost plnit své finanční závazky |

Obtíže při plnění svých finančních závazků |

| Splácení nenaruší domácí rozpočet |

Bez prostředků pro splácení měsíčních splátek |

| Stabilní zaměstnání |

Bez práce/Pracovní smlouva na omezenou dobu |

| V minulosti žádné problémy se splácením půjček |

Na pokrytí splátek jiných půjček |

-

Závazkové úvěry a závazky

Při těchto úvěrech a závazcích banka ručí za svého klienta a případně musí zaplatit jeho závazky.

Akceptační úvěr

Akceptační úvěr je jedním z typů závazkových úvěrů a váže se na směnku. Tuto směnku vystaví klient banky na částku a lhůtu dohodnutou v úvěrové smlouvě a banka ji akceptuje. Banka, na rozdíl od jiných půjček, neposkytuje platební prostředky, ale garantuje zaplacení určitého závazku.

Akceptační úvěr slouží především k financování oběhu zboží ve vnitřním i zahraničním obchodu a má krátkodobý charakter. Aby úvěr byl mnohem jistější a věrohodnější, tak banka prodává své jméno a za dané služby si účtuje tzv. akceptační provizi.

Avalový úvěr

Avalový úvěr je ručitelský úvěr, který představuje poskytnutí záruky klientovi jeho bankou, že závazek bude ve stanovenou dobu uhrazen, i když na účtu klienta nebude dostatek finančních prostředků. Jak asi dokážete sami odhadnout, tak tyto úvěry se poskytují pouze velmi dobrým klientům, protože banka, tak jako u akceptačního úvěru, prodává své jméno, ale nezapůjčuje finanční prostředky.

Bankovní záruka

Bankovní záruka je jedním z nejpoužívanějších nástrojů pro snížení obchodního rizika, a to jak v tuzemském, tak i v mezinárodním obchodu. Jde o písemné prohlášení banky, že uspokojí věřitele do výše peněžní částky dle obsahu záruční listiny, jestliže dlužník nesplní svůj závazek nebo jestliže budou splněny jiné podmínky stanovené v záruční listině.

Bankovní záruka pokrývá jak rizika prodávajícího, tak rizika kupujícího. Jejím základem je záruční listina, ve které si strany určí rozsah ručení a další podmínky s ručením spojené.

-

Alternativní formy financování

Peněžní a závazkové úvěry jsou asi nejznámější a nejpoužívanější, ale existují i alternativní formy financování, při kterých klient získává finanční prostředky za určitých specifických podmínek.

Faktoring

Faktoring je příkladem alternativních forem, který slouží k financování krátkodobých úvěrů poskytnutých při dodávkách zboží a služeb. Jeho podstatou je odkup krátkodobých pohledávek většinou bez postihu vůči původnímu věřiteli. Základem je faktoringová smlouva, která stanoví práva a povinnosti obou stran.

Je lepší půjčit si v bance, nebo jinde?

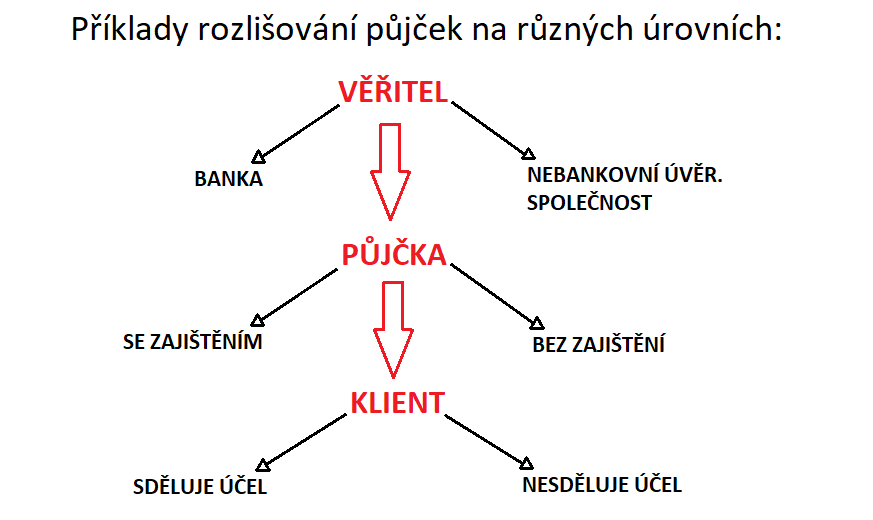

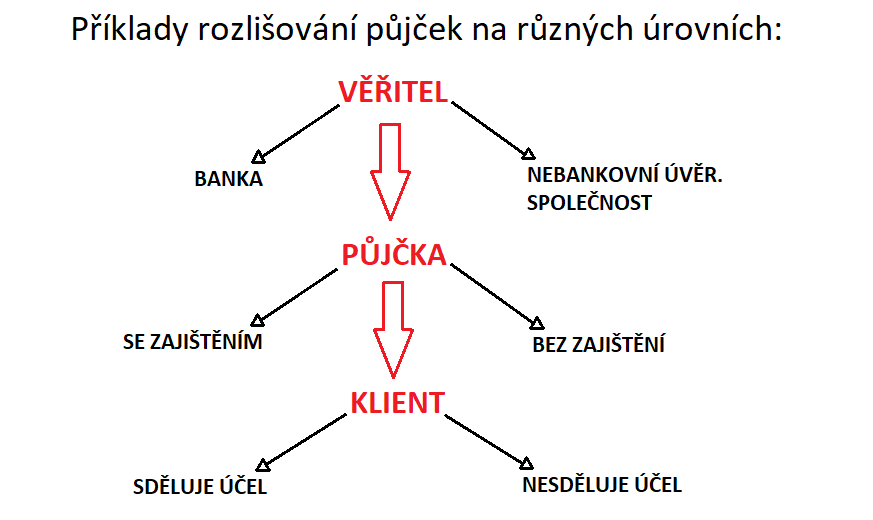

Dalším zásadním rozlišením půjček je dělení na bankovní a nebankovní půjčky. Jak banky, tak nebankovní úvěrové společnosti mohou poskytovat stejné typy půjček. Je tu však několik rozdílů.

Banky obvykle půjčují více peněz, i doba splatnosti může být delší. Mají však mnohem přísnější podmínky pro získání úvěru. Navíc musíte mít u dané banky běžný účet. Za vyřízení a vedení půjčky často zaplatíte zvláštní poplatky. Celkově je sjednávání úvěru v bance větší administrativní zátěž a v některých případech je potřeba mít ručitele.

Nebankovní poskytovatelé nejsou tak nároční

Naopak nebankovní půjčka, kterou nabízí úvěrové spolčenosti, podléhá stejným zákonným podmínkám a omezením jako bankovní úvěr. Avšak nároky na klienty nejsou tak vysoké. I díky tomu je celý proces vyřízení půjčky mnohem rychlejší a peníze klient dostane do několika minut.

Oproti bankám půjčují „nebankovky“ menší částky peněz, dávají kratší dobu splatnosti a úroková sazba také bývá vyšší. je to proto, že nižší nároky na bonitu klienta s sebou přináší vyšší riziko nesplácení. Nebankovní půjčka je tedy typicky dražší než úvěr u banky.

Pro koho se nebankovní rychlá půjčka hodí?

Když to shrneme, nebankovní půjčka je tedy ideální pro někoho, kdo potřebuje rychle pokrýt nečekaný výdaj. Může být tou pravou volbou i pro někoho, kdo má nějaký ten škraloup ve svojí úvěrové historii.

Úvěry rozlišujeme i podle účelu

Dále rozlišujeme úvěry účelové a neúčelové. V případě účelových úvěrů je třeba uvádět, k čemu bude úvěr sloužit. Financují konkrétní potřebu klienta, např. koupi automobilu, rekonstrukci atd. Velmi často je využívají podnikatelé. Do této kategorie spadají také hypoteční úvěry.

Neúčelový úvěr, jako je například rychlá půjčka, může získat prakticky kdokoli, koho vyhodnotí banka či nebankovní společnost jako úvěruschopného. Vyplacení zapůjčeného obnosu probíhá jednoduše na běžný účet. Neúčelová nebankovní půjčka však mívá vyšší úrokovou sazbu.

Kreditka je také úvěr

Příkladem neúčelového úvěru může být i kreditní karta, která slouží k čerpání z úvěrového účtu. Ten si klient zřídí samostatně a lze jej získat i v bance, kde úvěrovaná osoba nemá svůj běžný účet.

Co znamená zajištění úvěru?

Úvěry mohou i nemusí být zajištěné. Pokud však jsou zajištěné, tak věřitel má větší jistotu, že v případě problémů na straně dlužníka dostane peníze zpět. Banka i nebankovní úvěrová instituce si mohou prověřit důvěryhodnost klienta či stanovit úvěrům limity.

Podmínky, které musí klient splňovat pro získání půjčky:

| 1. |

Občanství ČR/Trvalý pobyt v ČR |

| 2. |

Věk 18+ |

| 3. |

Doložit potvrzení o příjmu |

| 4. |

Mít bankovní účet |

| 5. |

Předložit doklady totožnosti |

Zajištěné úvěry s sebou také zpravidla nesou nižší úroky. Dlužník může ručit například zastavením svého majetku bance, směnkou nebo uzavřeným životním pojištěním s případným plněním ve prospěch banky.

Nebankovní půjčka: Rozhodujete vy

Bankovní i nebankovní půjčka jsou v dnešní době již zcela běžnou záležitostí, jak řešit náhlou finanční potřebu nebo si dopřát to, co už dlouho plánujete. Úvěrů existuje na trhu obrovské množství typů a variant. Konečná volba toho nejvhodnějšího a nejvýhodnějšího produktu závisí jen a pouze na vás.